SEPA: So funktioniert der Lastschriftverkehr in Europa

Von: Verbraucherzentrale Bayern e.V.

In diesem Beitrag finden Sie

- Das SEPA-Lastschriftverfahren: IBAN und BIC

- Welche Arten der Lastschrift gibt es in der Praxis?

- Ablauf des Lastschriftverfahrens

- Wie kann ein Zahlungsauftrag widerrufen werden?

- Haben Verbraucher/-innen Anspruch auf Erstattung?

- Wenn das Konto nicht gedeckt ist

Das SEPA-Lastschriftverfahren: IBAN und BIC

Seit dem 09.07.2012 gibt es das SEPA-Lastschriftverfahren. Hiermit wurde das Ziel einer Vereinheitlichung des europäischen Zahlungsverkehrs erreicht. SEPA (Single Euro Payments Area) steht für einen einheitlichen europäischen Zahlungsverkehrsraum. Ziel ist es, Unterschiede in der Abwicklung von Euro-Zahlungen und inländischen Zahlungen zu beseitigen. Dieses Lastschriftverfahren ist im gesamten EU-Zahlungsraum einsetzbar.

Seit dem 1.2.2014 sind die Angabe der IBAN und der BIC-Nummer notwendig für SEPA-Lastschriften und Überweisungen. Bei der IBAN-Nummer (International Bank Account Number) handelt es sich um eine standardisierte internationale Bank-/Kontonummer. Die BIC (Bank Indentifier Code) ist eine internationale Bankleitzahl.

Die Zweite Zahlungsdiensterichtlinie vom 25.11.2015 wurde durch ein deutsches Gesetz vom 17.07.2017 ins deutsche Recht umgesetzt. Die das Lastschriftverfahren betreffenden Regelungen gelten seit dem 13.01.2018. Im Bürgerlichen Gesetzbuch befinden sich die Regelungen zu Zahlungsdiensten in den §§ 675 c bis 676c.

Welche Arten der Lastschrift gibt es in der Praxis?

In der Praxis wird das Lastschriftverfahren auf unterschiedliche Art und Weise angewandt:

-

Bezahlen mit Karte und Unterschrift

Wenn man in einem Geschäft mit der Debitkarte (Girocard) bezahlt und statt eine PIN-Nummer einzugeben, unterschreiben muss, handelt es sich um eine Lastschriftermächtigung. Hinten auf dem Kassenbon steht dann üblicherweise: „SEPA-Lastschriftmandat: Ich ermächtige das umseitig genannte Unternehmen, den Betrag vom genannten Konto per Lastschrift einzuziehen, weise mein Kreditinstitut an, diese Lastschrift einzulösen und verpflichtet mich, für die notwendige Kontodeckung zu sorgen.“ Zudem ist auf dem Kassenbon z.B. der Hinweis zu finden: „Die Belastung erfolgt zum übernächsten Bankgeschäftstag.“ -

Lastschrifteinzugsermächtigung in Verträgen

Bei länger laufenden Verträgen, bei denen Kund/-innen in regelmäßigen Abständen Geldzahlungen an Vertragspartner/-innen erbringen müssen, wird üblicherweise die Zahlung per Lastschriftverfahren vereinbart. Das sind beispielsweise Verträge mit dem Mobilfunkanbieter, mit dem Stromversorger und Versicherungsverträge. Der Kunde oder die Kundin räumt dann bei Vertragsschluss ein Lastschriftmandat ein, in dem sie oder er seine Einwilligung erklärt, dass die Firma unter Verwendung einer bestimmten Mandats- und einer Gläubigerkennung Abbuchungen von seinem bzw. ihrem Konto vornimmt. Zugleich weist der Kunde oder die Kundin damit die eigene Bank an, diese Lastschrift dann einzulösen. Die Erklärung, die der Kunde oder die Kundin unterschreibt, hat z.B. folgenden Inhalt: „Ich ermächtige die Muster GmbH, Zahlungen von meinem Konto mittels Lastschrift einzuziehen. Zugleich weise ich mein Kreditinstitut an, die von der Muster GmbH auf mein Konto gezogenen Lastschriften einzulösen. Hinweis: Ich kann innerhalb von acht Wochen, beginnend mit dem Belastungsdatum, die Erstattung des belasteten Betrages verlangen. Es gelten dabei die mit meinem Kreditinstitut vereinbarten Bedingungen.“ -

Bezahlen per Lastschrift bei im Internet abgeschlossenen Verträgen

Bei einer Online-Bestellung müssen Kund/-innen, wenn sie sich für die Zahlung per Lastschriftverfahren entscheiden, ihre Bankdaten angeben und der Firma die Ermächtigung erteilen, den Rechnungsbetrag von ihrem Konto abzubuchen. Gleichzeitig erteilen sie damit auch die Anweisung an ihre Bank, die Lastschrift von ihrem Konto einzulösen.

Ablauf des SEPA-Lastschriftverfahrens

Im Gegensatz zur Überweisung wird das Verfahren nicht von Verbraucher/-innen, sondern vom Vertragspartner, dem/der Unternehmer/-in in Gang gesetzt. Diese/-r reicht bei der Bank eine Lastschrift über einen bestimmten Betrag ein und gibt dabei die Bankverbindung des Verbrauchers oder der Verbraucherin an. Die Bank des Unternehmers oder der Unternehmerin wendet sich nun an die Bank des Verbrauchers oder der Verbraucherin und nimmt auf diesem Konto eine Belastungsbuchung vor.

Der Art nach unterscheidet die SEPA-Lastschrift zwei Varianten: Die „Basisvariante“ für Verbraucherinnen und Verbraucher und der Firmenlastschrift zwischen Unternehmerinnen bzw. Unternehmern. Näher eingegangen wird hier nur auf die Basisvariante.

Der/die Verbraucher/-in (Schuldner/-in) erteilt vor dem Zahlungsvorgang ein „Mandat“. Mit diesem Mandat ermächtigt er/sie zum einen den/die Zahlungsempfänger/-in, den Betrag vom Konto des Schuldners/der Schuldnerin einzuziehen und zum anderen erteilt er/sie gleichzeitig seinem/ihrem Zahlungsinstitut (Schuldnerbank) den Auftrag, die Lastschrift einzulösen.

Jedes SEPA-Lastschriftmandat erhält eine eindeutige Mandatsreferenz. Der/die Zahlungsempfänger/-in muss sie bei jeder Abbuchung angeben. Sie ist auf den Kontoauszügen genannt. So können Zahlende jede Abbuchung von ihrem Konto nachvollziehen und mit den erteilten Lastschriftmandaten abgleichen. Auch die Gläubiger-Identifikationsnummer der Zahlungsempfangenden und der Verwendungszweck helfen dabei.

Zahlungsempfangende sind verpflichtet, dem oder der Zahlenden den Betrag und den Zeitpunkt der Abbuchung mindestens 14 Tage vorab mitzuteilen. Kürzere Fristen sind möglich, wenn diese in den Geschäftsbedingungen oder der Rechnung vereinbart wurden. Auch im Online-Banking werden Zahlende im Voraus über den konkreten Fälligkeitstermin informiert. So hat man die Möglichkeit, auf genügende Kontodeckung zu achten.

Der/die Verbraucher/-in kann ein erteiltes Lastschriftmandat jederzeit wieder entziehen durch entsprechende Erklärung gegenüber dem/der Zahlungsempfänger/-in oder gegenüber seiner Bank.

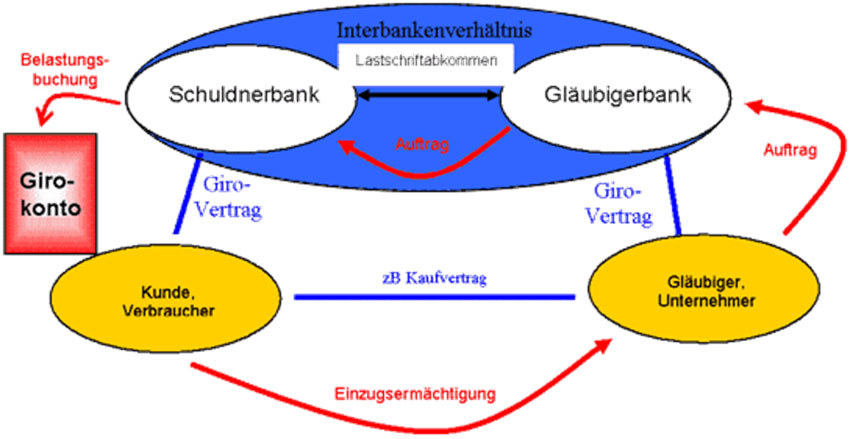

Das folgende Schema veranschaulicht den Lastschriftvorgang und stellt die beteiligten Parteien dar: Das sind die Käuferin bzw. der Käufer und die Verkäuferin bzw. der Verkäufer sowie deren jeweilige Banken. Die Kundin oder der Kunde erteilt dem Händler bzw. der Händlerindas Lastschriftmandat und weist gleichzeitig seine Bank an, die Lastschrift auszuführen. Der Händler bzw. die Händlerin beauftragt dann seine bzw. ihre Bank, die Lastschrift bei der Bank der Kundin oder des Kunden zu veranlassen. Der Händler erhält schließlich das Geld von der Bank des Kunden bzw. der Kundin, die es von dem Konto der Kundin bzw. des Kunden einzieht und es auf das Konto der Händlerin bzw. des Händlers zahlt.

Wie kann ein Zahlungsauftrag widerrufen werden?

Nach § 675 p Absatz 2 Satz.2 BGB können Zahlende (Bankkund/-innen) den Zahlungsauftrag bis zum Ende des Geschäftstages vor dem vereinbarten Fälligkeitstermin widerrufen. War also vereinbart, dass die Lastschrift jeweils zum 1. des Monats eingezogen wird, kann diese am letzten Geschäftstag des Vormonats noch widerrufen werden. Der Widerruf muss gegenüber der Bank erklärt werden. Wurde die Lastschrift nicht rechtzeitig widerrufen und der Zahlungsvorgang schon durchgeführt, haben Zahlende in vielen Fällen einen Erstattungsanspruch gegen die Bank.

Haben Verbraucher/-innen Anspruch auf Erstattung?

Zahlende haben gegenüber ihrer Bank einen Anspruch auf Erstattung eines belasteten Zahlungsbetrages (§ 675 x Absatz 2 BGB). Sie müssen keine Gründe angeben, wenn sie diese Erstattung verlangen. Für den Erstattungsanspruch besteht eine Frist von acht Wochen ab dem Zeitpunkt der Kontobelastung (§ 675 x Absatz 4 BGB). Im Online-Banking und spätestens auf dem Kontoauszug können Kund/-innen die Belastung ihres Kontos erkennen.

Handelt es sich jedoch um eine sog. „unautorisierte“ Lastschrift, d.h. eine Lastschrift, die unberechtigt ist, weil beispielsweise schon kein ordnungsgemäßes Mandat vorliegt, dann kann der Rückerstattungsanspruch im Zeitraum bis 13 Monate nach der Belastung des Zahlungsbetrages geltend gemacht werden (§ 676 b Absatz 2 Satz 1 BGB). Der Lauf dieser Frist beginnt allerdings nur, wenn die Bank Kund/-innen gemäß den gesetzlichen Vorschriften über den entsprechenden Zahlungsvorgang informiert hat (§ 676 b Absatz 2 Satz 2 BGB).

Konto nicht gedeckt: Was passiert mit der Lastschrift?

Eine Bank wird eine Lastschrift nur dann ausführen, wenn das Konto ihres Kunden oder ihrer Kundin über die erforderliche Deckung verfügt (bzw. ein entsprechend hoher Dispositionskredit besteht). Immer wieder kommt es aber vor, dass dies nicht der Fall ist, etwa weil zum Monatsende viele Abbuchungen erfolgen und Arbeitgeber/-innen das Gehalt zu spät überwiesen haben. In diesem Fall wird die Lastschrift nicht ausgeführt. Die Bank des Verbrauchers bzw. /der Verbraucherin verständigt dann die Bank des Unternehmers bzw. /der Unternehmerin, dass eine Ausführung mangels Deckung nicht möglich war.

In diesem Fall stellt sich die Frage, ob die Bank des Verbrauchers/der Verbraucherin den hierdurch entstehenden Aufwand (Benachrichtigung der Bank und Benachrichtigung des/der eigenen Kunden/Kundin) in Form eines Entgeltes geltend machen kann.

Der Freistaat Bayern stellt Ihnen auf dieser Website unabhängige, wissenschaftsbasierte Informationen zum Verbraucherschutz zur Verfügung.

Einzelfallbezogene Rechtsauskünfte und persönliche Beratung können wir leider nicht anbieten. Auch dürfen wir Firmen, die sich wettbewerbswidrig verhalten, nicht selbst abmahnen.

Sollten noch Fragen zu Ihrem konkreten Sachverhalt verbleiben, wenden Sie sich bitte an die unter Service genannten Anlaufstellen.